5 Opções de bancos digitais para PJ

No que diz respeito a serviços financeiros e bancários, nos últimos anos surgiram bancos digitais que conquistaram uma boa fatia do mercado com uma proposta inovadora e menos burocrática. Além de muito eficientes, os bancos digitais são conhecidos pelas tarifas reduzidas. Os bancos digitais já são uma realidade na vida de muitos brasileiros, mas você […]

Os melhores Cnaes para o digital

O mercado digital está em expansão e cada vez mais empreendedores migram para a Internet. Com isso, também vão surgindo dúvidas. No processo de formalização de uma empresa, um dos pontos importantes é a definição do CNAE. Mas muitos empreendedores que atuam no mercado digital ainda têm dificuldade de saber o CNAE correto para a […]

Abertura de Empresa: Como Funciona

O processo de abertura de empresas está cada vez mais facilitado, especialmente com a ajuda de um escritório de contabilidade. Em alguns municípios, a abertura já pode ser feita totalmente online e de forma bastante rápida. É o caso de São Paulo, por exemplo, onde um empreendedor pode registrar seu negócio sem sair de casa […]

É possível abrir uma empresa sem largar o emprego?

Neste momento de crise pelo qual o país passa, a renda familiar de muitos brasileiros está bastante apertada. Mesmo algumas pessoas que trabalham com carteira assinada precisam fazer trabalhos extras para complementar a renda ocasionalmente. Outras vezes, um profissional que trabalha no regime CLT (Consolidação das Leis Trabalhistas) tem o sonho de abrir empresa para […]

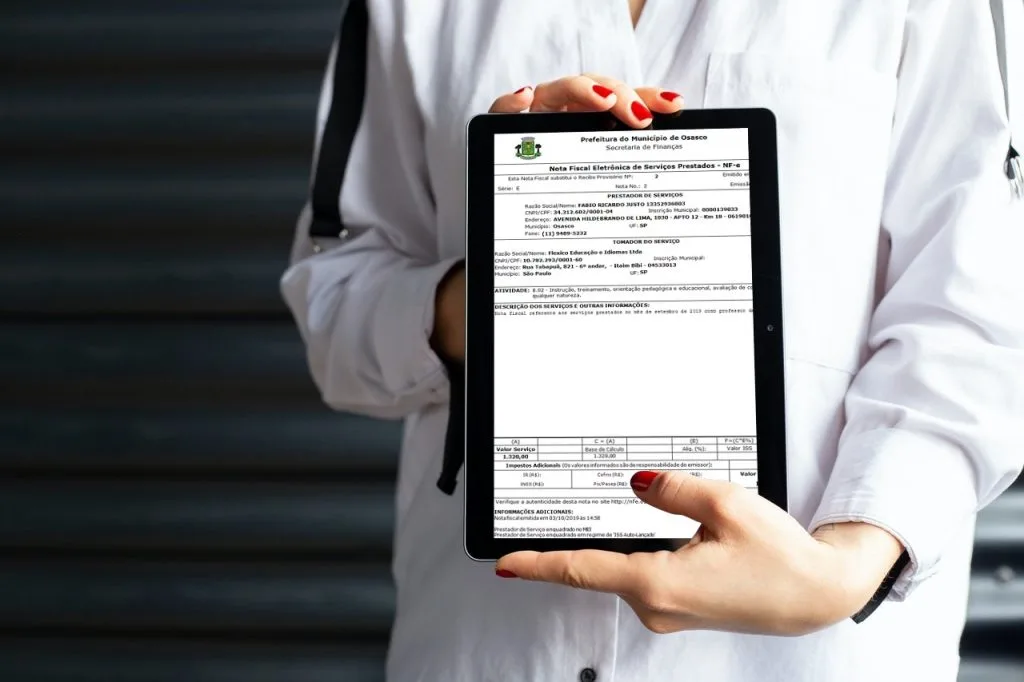

MEI: como começar, emitir nota fiscal e quais impostos você tem que pagar

MEI é uma abreviatura para Microempreendedor Individual e trata-se de uma forma simplificada de regularizar a atividade de profissionais autônomos, para evitar que microempreendedores fiquem na informalidade. Além disso, quando está cadastrado como MEI, o profissional autônomo fica resguardado por diversos benefícios previdenciários, como auxílio-doença, salário-maternidade e aposentadoria. Para tal, o microempreendedor deve contribuir com […]

Como saber qual o melhor regime tributário para minha empresa?

A escolha do regime tributário é uma decisão, financeira e contábil, muito importante para a sua empresa; essa opção é feita logo no início do negócio e deve ser reavaliada todos os anos. Decidir pelo regime tributário mais adequado garante que o seu empreendimento terá a menor carga tributária dentro das possibilidades estabelecidas pela legislação. […]